大家看到这篇文章的时候,我正在去香港的路上。

首先,我不是去香港买房。

不是我看不上香港的房子,而是我买房从来不会买在“人声鼎沸时”,所有排队买房的行为,在我看来都需要“俯视”!

其次,我是去香港折腾MD。

尽管我在2021年11月17号,就告诉大家左手拿黄金,右手拿房本准没错。

在2023年6月份,读者问黄金的趋势,我们也告诉他必涨。(我们也不知道为什么后台显示是未命名公众号啊,大家忽略这个系统错误吧)

但最近这段时间,黄金、铜、白糖这些东西涨势太过“妖异”了,我个人感觉并不好!

所以,在这里给大家提个醒!

不过呢,话只能说到这个份上,大家也不用在星球和留言问我具体是什么,反正有些话只能点到为止。

那么,今天文章说的坏消息是什么呢?

就是美联储不降息~

之前关于美联储的消息,大家主要看国内中文消息比较多,但最近我直接看了外文原版,我发现:我们之前可能太乐观!

为什么说我们太乐观了呢?

原因如下:

1、国内看到的是中文,而美联储议息会议是英文,这中文和英文之间是需要翻译的,从国内翻译的议息会议内容,我感觉好像有人在带节奏;

2、鹰,美联储压根就没有变鸽,目前仍然是“鹰”居多;

所以,我看完英文原版之后,就想告诉大家:2024年,美联储不会降息了!

文章看到这里,购房的小伙伴或许会问:混姐,你搞啥?这和国内的房子有啥关系?

我明确的告诉大家:只要美联储不降息,人民币资产价格就会一直承压!

我知道,这么说大家会有点“懵”。

因为从我们发文的留言看,有相当一部分读者的世界观还停留在新闻联播里面。

同时,大部分自媒体没有自己的房地产理论体系,都是照搬某位先生“长期看人口、中期看土地、短期看金融”的逻辑给大众洗脑的。但我想告诉大家,在人民币贬值的背景下,即便救市政策不断加大力度,国内房地产行业、楼市、大环境复苏将承受较大压力。因为中国政策受蒙代尔三角约束,即资本自由流动、货币政策、汇率我们只能取其二,不能全部都占全。01

2024年4月10日,美联储议息会议明确:美国通胀率居高不下,美联储不降息。

这是什么情况呢?

(1)、日本加息;

(2)、美元加息;

(3)、瑞士降息;

目前全球三大避险货币,两大主力货币美元和美元的影子货币日本都处于高息阶段。

再结合黄金大涨,我有一种深深的寒意的。

大概率,未来很长一段时候美元都会维持高利率。

我知道,大多数读者对房子的理解都停留在“那个区域可以购买,那个区域不可以购买”,大家根本不关心美元是否加息。

大家更关心哪里的楼盘打折、哪里的二手房能捡漏,大家也更容易接受这些听起来离生活更近的话题。

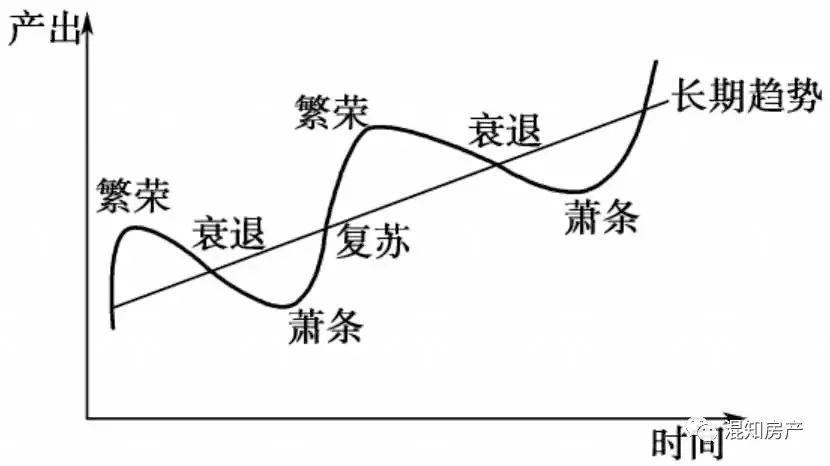

但我告诉大家,买卖房产最重要的关键,就是:踩准周期

而美元作为国际结算货币,其地位非常特殊,通过连续加息、连续降息影响全球经济周期。

所以,不论你是想买房的小白,还是投资了多套房产的老饕,如果想踩准节奏,博弈“牛短熊长”的窗口期,那么一定要把这篇文章看完。

大家对于美国加息影响美国经济走势,很容易理解,但大家或许都不明白:为啥美元加息会影响其他国家呢?

因为美元加息会产生息差套利。

啥意思呢?

我给大家举个例子。

假设蓝色星球上有两个部落,鹰部落和熊部落的存款利率都是1%。

那么你手里有100万元,无论把钱放在那个部落银行都是一样的。

但如果鹰部落宣布存款利率提高至3%,那么你一看,这不行啊,利息差额太大,你就会把钱全部存入鹰部落。

如果只有你一个人这么做也就算了,可熊部落里还有很多机构,一看这差额就开始从熊部落按1%贷款,然后把钱存入鹰部落的银行。

——这个过程就是息差套利。

然而你从熊部落按1%拿到的货币是“熊币”,你无法把熊币存入鹰部落的银行。

所以你要把“熊币”换成“鹰币”,因为银行的利息都是自己部落的币种捆绑的。

也就是说,你要想拿到3%息差,你必须要把“熊币”换成“鹰币”。

——这个过程就是外汇交易。

当越来越多的“熊币”从熊部落银行被贷出来,在外面兑换成“鹰币”。

那么“鹰币”就越来越值钱,“熊币”就越来越便宜。

——这种现象就叫货币贬值。

可蓝色星球上有很多跨部落投资的公司。

这些跨部落公司最早发现熊部落经济发展迅速,所以将“鹰币”换成“熊币”来熊部落买资产(大宗资产)、买股票、买股权......

当然,熊部落经济发展迅速,资产价格涨啊、股票也涨啊、股权也贵啊,这些跨部落公司当初投入的100万已经变成120万,你对这笔投资还很满意。

可是,当你知道鹰部落加息之后,你就变得不开心,变得很惆怅。

因为你一算账,你虽然赚了20万,由100万变成了120万,但如果“熊币”兑换成“鹰币”,你只能兑换102万。

也就是说,只要鹰部落不断加息,或者将利息停留在高点,你这投资的100万很有可能要亏本。

于是你不管三七二十一,赶紧抛售手里的资产、股票、股权将“熊币”换成“鹰币”

——这个过程就是购买美元避险。

关键这种事情不是悄咪咪干完就没事了。

这种情绪、这种感知、这种趋势会一个传导一个,一群传导一群,然后就会出现更多人在抛售资产、债券、股票.......

所有的投资渠道,逐渐都会变成这样。

——这就是我们说的美元周期传导路径。

伴随“鹰币”的升值、“熊币”的贬值,会引发许多金融动荡。

02

纵观历史,每次美元加息都会拉爆一些国家的经济,唯一的不同就是有的国家经济震荡剧烈,有的国家经济震荡幅度不大。

1993年美元加息,拉爆了墨西哥,爆发了债务危机;2001年拉爆阿根廷,爆发债务危机;2006年美元加息拉爆美国本地,爆发次贷危机...........

大家看到这里,或许会问:跟随性加息不可以吗?

可以!

加息可以抑制资本外流但损害本国实体经济。

举个例子。

假设你购买的房子,不断的加息就意味着月供不断提高,那么一旦加息的幅度超过平均水平,你就无法偿还还款。

现在韩国楼市暴跌,就是这个因素。

假设你开工厂,自有本金500万,向银行借款500万,在销售端、供需端没有大变化的情况下,快速的加息会让你借贷的500万利息水涨船高。

假设之前一年还利息是25万,加息三倍之后就是75万,你一看利润也没赚什么钱啊!

你会怎么办?关门拿钱存银行,等着吃利息啊!

我再举个例子,就是金融资产定价的逻辑。

假设A房源每年提供的租金是20万元,市场的利率是5%,那么从金融资产定价的逻辑出发:

这套房子的价值等于=20万元除以5%=400万

我知道,咱们普通购房者购买房产很少像我们这样用金融资产定价锚定资产,大家更多是出于居住、上学、保值的角度购买。

所以尽管现在中国各城市的房价与租金的租售比都特别、特别低,但一点也不耽误每年10万亿的销售规模。

回归到刚刚的主题,假设利率是5%,这资产叫价500万,年租金20万大家也都愿意购买,毕竟在中国住宅租售比4%的房产真的不多。

这种金融资产定价的逻辑在住宅领域比较少见,因为过去20年咱们房价上涨比较厉害,大家都做房价的预期博弈,很少做真正意义上的金融资产配置。

但在大宗交易领域,无论是商办类产品,还是酒店或其他,这种金融资产定价锚定资产价值的逻辑则为常态。

这些资产的价格=年租金除以市场利率。

所以当利率不断增高时,租金则无法快速递增,就会拉低资产价格。

这是一个非常简单粗暴的模拟,但却能说明不断加息导致的后果。

是的,美元加息我们也可以加息,这样做能减少资本外流,但会加速本国资产、实业的经济困局。

当所有“鹰部落”的银行都开始加息之后,即便“熊部落”降息,面临的挑战依旧存在。

比如之前向鹰部落“借钱”的熊部落的企业,只要鹰部落加息,就会还不起钱。

以房企为例。

在之前——

房企借回来1美元,国内赚6元钱就能还上;

现在美元升值,国内要赚7元钱才能还上;

可国内的情况恰恰相反——

国内之前能赚6元,现在只能赚3元,

如果换算成房子,就意味着——

以前出售1㎡,可以还1美元,现在要出售1.5㎡,才能还1美元,而国内现在行情只能销售0,5㎡。

所以国内降息,增加流动性,希望销售由0.5平米,增加到1平米。

大家看明白了吗?

不要以为美元加息,只有国外的银行被拉爆,某种程度上讲,我们现在的房企爆雷也是被绿票子升值拉爆的........

关于美元保持高利率的趋势,美国非常有名的基金经理case表示:他们的真实用意是为了打击中国经济和刺破全球资产泡沫。

美元维持高利率,我们的汇率比美国就低很多,国内一年期定存一个多点,香港你换成美元就可以百五的利息。

在这种情况下,造成外资持续流出,会打击经济、股市、房市。

在这样的背景下,家庭资产的配置逻辑已经发生了改变。

大家有空还是多看公众号的文章,少刷视频获得知识。虽然微信公众号的文章也是碎片化的内容,但至少有过深思熟虑。

视频内容说得再好,除了占用你的时间并不能带来思考。

比如,如果美元利率维持高位,对我们的影响是什么?

从几个方面简单说说,供大家参考吧。

(1)、接下来一两年内,降准、降低存款准备金率,向市场注入流动性是大趋势,但我们的腾挪空间并不大;

(2)、即便美元停止加息,在停止之后的18个月内,大部分国家的经济都很难快速复苏;

(3)、如果按照美联储这次发言的态度,一直维持美元高利率,那么国内投资活跃程度、人民币计价资产都会持续承压。

(3)、下行周期是“逢低入货”的好时机,但在整体经济环境复苏的背景下,普通购房者要控制好负债率和现金流。

我知道过去20年,大家习惯了博弈房价上涨的预期。

我告诉大家,博弈预期“熊牛交替”没有错,我也这样做,但不考虑现金流、安全阀确是大错特错。

什么家庭的安全阀,就是负债比例。

其实,黄金也好、买房也罢最关键的“操作”就三点:

(1)踩准节奏;

(2)买入真正意义的笋盘;

(3)具有流通价值的房子;

只要做对这三点,不论买入多少货值的房产,都不会有大问题。

我们现在的下行周期是由国内的债务周期、库存周期和外部的美元周期共同组成的。

在这种情况下,要看房地产行业债务出清的速度、房地产库存调整的周期,换句话说这两点虽然失衡,但有没有失控。

从目前开工建设量、二次棚改的启动、认房不认贷政策的落地来看,虽然力度不如往期,但还在可控范围内。

但美元周期带来的影响,则不在我们控制范围内。

什么是底层逻辑?

就是我们博弈的永远都是“熊牛交替”,在熊长的时候去买房子,在牛短的时候出售房子。

当然,如果所有人都能做到这点,就不会有人赚钱,所以才有下面这种情况——

很多客户咨询我们,问:怎么销售现有的房子完成置换。

我知道很多媒体做了什么“置换7步法”、“置换三原则”吸引置换客户,但这些方法不管叫什么,

说到底,就是为了迎合房东急切的心态,让房东花钱把房子弄漂亮一点,给中介更高的佣金,然后卖更低的价格,归结而言就两字:贴钱。

我明确的告诉大家:

1、如果房子情况确实比较差,属于低黑的贬损资产,贴钱销售等于止损,不失为正确决策。

2、但如果位置、配套、房源硬件都很好,就是现在价格很低,完全可以技术离婚,然后对手买卖,博弈未来房价上涨再出售。

文章来源于混知房产,如有侵权请联系删除